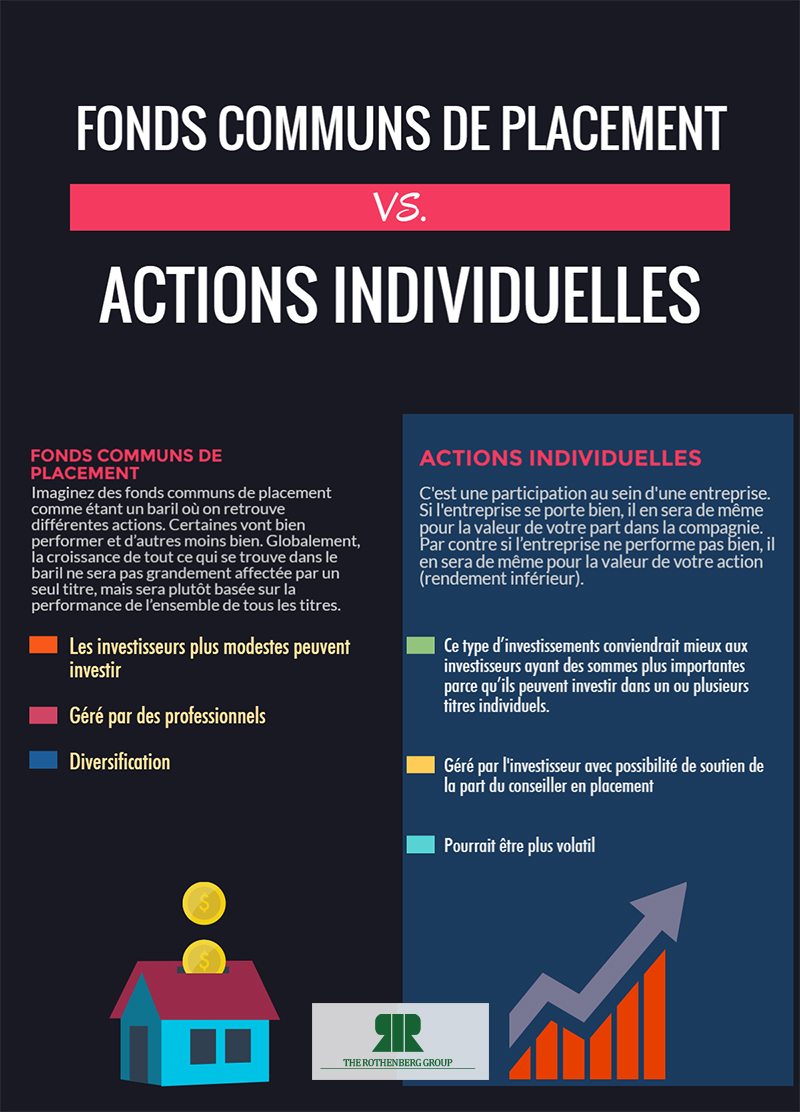

Les fonds communs de placements et les actions individuelles

Permettez-moi tout d’abord de préciser que les explications qui suivent seront faciles à comprendre, et je suis sûr que chacun de vous se sentira plus confiant pour constituer son propre portefeuille.

Représentez-vous le fonds commun de placement comme un gros baril vide. Près du baril se tiennent quelques personnes (jusqu’à une dizaine, selon le fonds) embauchées pour présider à son contenu. L’idée est de remplir ce baril en y mettant le plus d’argent possible. Le montant accumulé peut se compter en millions ou en milliards de dollars.

Des représentants, qui travaillent pour les créateurs de chaque baril, sont chargés de trouver des particuliers et de les convaincre que le baril est un bon endroit pour y déposer leur argent, chaque mois ou par montants forfaitaires. Au fur et à mesure que l’argent rentre, les personnes responsables de chaque baril, qu’on appelle des gestionnaires de portefeuille, investissent sur le marché boursier, en achetant des actions d’entreprise, des obligations, des bons du Trésor, etc. Il existe aujourd’hui des milliers de barils de ce genre (les fonds communs de placement).

Certains se spécialisent en investissant seulement dans un pays ou dans un secteur d’activité, tandis que d’autres diversifient leurs placements en les répartissant dans plusieurs régions ou secteurs. Il n’est pas rare qu’un fonds soit investi dans une cinquantaine de titres différents.

Pourquoi devrait-on investir dans un fond commun de placement?

La raison principale est la possibilité d’obtenir de la diversification même lorsqu’on dispose d’un petit capital. Si un épargnant a seulement 1 000 $ à investir, il peut les placer dans le baril, de sorte que, sur ses 1 000 $, 50 ¢ soient affectés à une action, 2 $ à une autre, etc. C’est une opération qu’il est impossible de faire par vous-même.

L’autre raison est l’accès à une gestion professionnelle.

Même si le rendement antérieur n’est pas garant du rendement futur, il vous donne une idée de la compétence des gestionnaires de portefeuille. Avec l’aide d’un conseiller en placement qui n’a pas de lien avec un fonds quelconque, vous pourrez déterminer les fonds qui remplissent vos critères.

Pourquoi recourir aux services d’un conseiller de placement indépendant

Lorsqu’on dispose d’un capital plus important, il est possible de tirer parti du meilleur des deux mondes, en plaçant une partie de son argent dans des fonds communs stables et une autre partie dans différentes entreprises soigneusement sélectionnées.

J’aimerais souligner que, pour obtenir des conseils objectifs, il est important de faire affaire avec un conseiller en placement qui n’est lié à aucun groupe de barils (fonds communs de placement), mais qui peut choisir parmi presque tous les fonds offerts en fonction de vos besoins particuliers, que vous aspiriez à recevoir un revenu ou à faire croître votre capital.

Pourquoi investir dans des actions individuelles

Dans l’idéal, ce conseiller en placement, qui n’est pas uniquement agréé pour vendre des fonds communs de placement, peut vous proposer des actions ordinaires ou privilégiées, des obligations, des bons du Trésor, etc. Le fait d’avoir accès à ces possibilités pour augmenter la valeur de son portefeuille constitue un avantage indéniable. Sans entrer dans les détails techniques, disons que la diversification offerte par les fonds communs de placement peut constituer ou non un élément de sécurité.

En effet, lorsqu’on répartit ses placements tous azimuts, on s’expose aux fluctuations du marché boursier en général, qu’elles soient à la hausse ou à la baisse. Par contre, grâce à de judicieux conseils sur les actions individuelles, on aurait pu, par exemple, éviter complètement les effets de la dernière chute du prix du pétrole de 115 $ à 50 $.

Grâce à des conseils, on aurait pu prévoir cet événement et liquidé ses placements dans des sociétés pétrolières.

Grâce à des conseils, on aurait pu acheter des actions du groupe « FANG » (Facebook, Apple, Netflix et Google) et multiplier plusieurs fois son capital.

Grâce à des conseils, on investirait dans des sociétés bien choisies, dont chacune vaut des milliards de dollars, possède au moins un milliard de dollars en argent comptant à la banque et verse régulièrement des dividendes à un taux supérieur à celui des CPG et des bons du Trésor.

Voilà! J’espère que ces éclaircissements faciliteront vos décisions de placement dans le futur.