La retraite anticipée n’est pas un rêve chimérique, mais les travailleurs négligent une chose : la planification.

Statistique Canada révèle que l’âge de retraite moyen a augmenté à 63 ans en 2015. Vous pourriez avoir la liberté de cesser de travailler — ou du moins de quitter votre carrière actuelle — à 58 ans, à 55 ans ou même plus tôt!

La planification de la retraite est en grande partie une question d’argent : ce que vous devez faire et ne pas faire aujourd’hui pour être capable de quitter le marché du travail à la date que vous avez fixée et vivre la vie dont vous rêvez.

Une retraite anticipée est encore possible, mais beaucoup de travailleurs ont de la difficulté à y croire. Presque la moitié des personnes qui ont l’intention de prendre leur retraite, soit 47 %, craignent que leurs économies ne suffisent pas jusqu’au bout, alors qu’elles étaient 37 % en 2009.

Dans un sondage de Bankrate.com, pas moins de 70 % des personnes interrogées ont déclaré qu’elles hésitaient à entamer leur épargne-retraite et qu’elles projetaient de travailler le plus longtemps possible durant leur retraite. 70 %!

« Le fait de travailler pendant la retraite comporte beaucoup d’avantages », soutient Jill Cornfield, une analyste de la retraite de Bankrate.com. « Je ne suis pas surprise que presque les trois quarts des gens affirment vouloir travailler aussi longtemps qu’ils le peuvent à la retraite. Ce n’est pas une simple question d’argent. Lorsque vous travaillez comme consultant ou que vous trouvez un emploi à temps partiel, de préférence un emploi que vous aimez vraiment, cela vous aide à garder l’esprit vif. »

Il est crucial que les personnes qui envisagent de prendre leur retraite, même dans quelques années, calculent le revenu mensuel dont elles auront alors besoin. La règle empirique habituelle veut que les futurs retraités aient besoin de 70 % à 80 % de leur revenu annuel actuel pour maintenir leur mode de vie à la retraite. Vous devriez prendre en compte toutes les dépenses, y compris la maintenance et l’entretien de la maison, les taxes, les soins de santé et les dépenses ponctuelles importantes comme l’achat d’un logement ou d’une voiture. De plus, il est très peu probable que des dépenses courantes comme les divertissements, les restaurants et les cadeaux diminuent. En fait, elles pourraient même augmenter, car vous disposerez de plus de temps pour voyager, vous consacrer à vos passe-temps favoris ou recevoir vos enfants et vos petits-enfants.

Après avoir calculé le revenu de retraite mensuel nécessaire, vous devez vous assurer que votre revenu de pension et vos économies seront suffisants lorsque vous déciderez de prendre votre retraite.

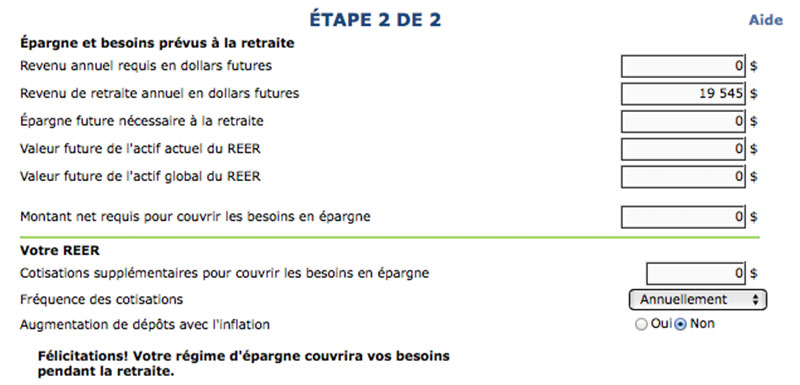

Vous trouverez sur le site Web de Rothenberg quelques calculatrices simples à utiliser qui vous permettront de tester les scénarios et les objectifs financiers que vous avez vous-même définis.

Prenons l’exemple d’une personne âgée de 63 ans dont l’espérance de vie est de 90 ans (soit 27 autres années). Son REER, qui vaut actuellement 325 000 $, génère un rendement de 4 % par année, et elle projette de cotiser 10 000 $ par année pendant encore deux ans. Cette personne ne dispose pas d’un régime de retraite d’employeur. Elle a calculé que, à la retraite, elle aurait besoin de 3 000 $ par mois ou 36 000 $ par année.

La retraite n’est plus comme à l’époque de nos parents ou de nos grand-parents. Il est tout à fait possible que nous passions 20, 30 ou même 40 ans à la retraite; il faut donc nous préparer en conséquence! Nous pouvons réellement prendre notre retraite au moment et dans les conditions que nous voulons, mais cela implique un peu de planification. Si cela vous intéresse d’effectuer des calculs personnalisés en compagnie d’un conseiller financier averti, cliquez ici pour obtenir une première consultation GRATUITE.

Subscribe to Newsletter

« * » indique les champs nécessaires